Калькулятор выбора УСН: “Доходы” или “Доходы минус расходы”

Существует 2 вида УСН (объекта налогообложения):

- ДОХОДЫ: платить налог до 6% с доходов;

- ДОХОДЫ-РАСХОДЫ: или до 15% с разницы доходы минус расходы

Классический ответ "если расходы составляют не менее 60% от доходов выбирать Доходы-расходы", однако не всё не так просто. Необходимо выяснить ставки в вашем регионе РФ, распланировать ваши доходы и расходы и воспользоваться калькулятором ниже. Поменять объект налогообложения можно будет только с нового года.

Калькулятор выбора УСН

C помощью онлайн-бухгалтерии можно сформировать КУДИР и декларацию УСН и отправить через интернет.

Какой налог всё же выбрать? Советы.

Простой ответ: тот, где меньше платить, тот, что подсказал калькулятор ipipip. Однако есть целый ряд особенностей:

- Уменьшение налога УСН "Доходы". Сам налог УСН можно уменьшать (делать вычеты) на страховые взносы и некоторые другие расходы. Делать это можно только на УСН "Доходы". Так, при доходе менее 700 000 ₽ налог УСН составит 0 рублей. Выбор очевиден для тех, у кого бизнес совсем небольшой.

- Расходы надо подтверждать документально. В некоторых случаях это просто неудобно, также бывают ситуации, когда тарифы для бизнеса выше (например: интернет, банкинг, сотовая связь и пр.). На УСН "Доходы" ИП вправе не вести учет расходов вообще. Организации делают это в рамках бухучета.

- В отличии от налога на прибыль в "расходы" на УСН можно принять не всё, а есть конкретный перечень - 39 пунктов НК РФ Статья 346.16. Например, нельзя списать: Расходы ИП на оплату проезда и найма жилого помещения самому себе в качестве расходов на командировки; Себестоимость испорченного товара; Расходы на приобретение печатных изданий по налоговому учету.

- У УСН "Доходы расходы" всегда есть минимального налог - 1 % от доходов. Даже если получили убыток. При этом на УСН Д-Р можно перенести убыток на следующий год или на один из следующих 10 лет. Переносить убытки из других налоговых режимов нельзя.

- Чаще всего ставки налога УСН равны: 6% для "доходы" и 15% для разницы "доходы-расходы". Однако регионы вправе эти ставки снижать для всех упрощенчиков или для отдельных категорий, особенно часто эта ставка плавает для "доходы-расходы". Например, в Санкт-Петербурге ставка для доходы-расходы не 15% а 7%. А в Чечне, если работников меньше 20, ставка для "доходы" - 1%. Для новых ИП предусмотрены даже нулевые ставки. У ИП эти ставки зависят только от прописки, поэтому часто её выгоднее сменить. Ставки вашего региона можно посмотреть тут.

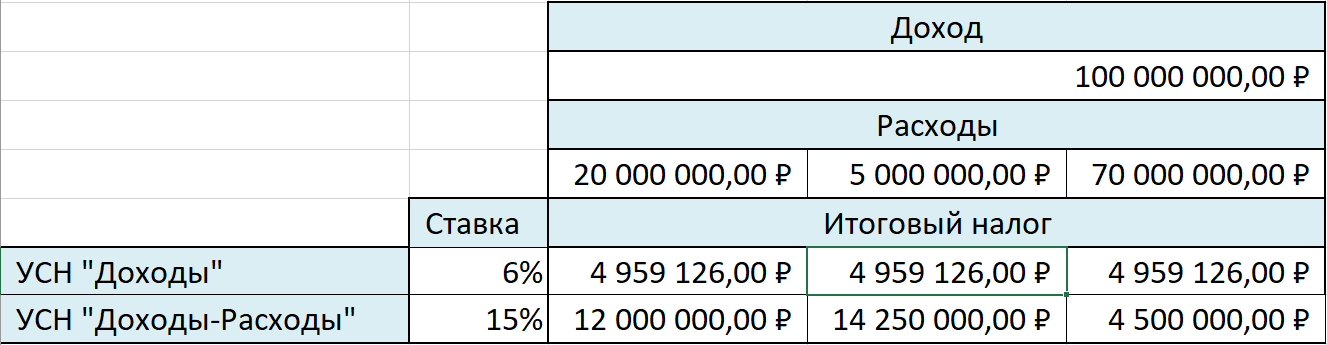

Пример расчета выбора двух УСН для ИП

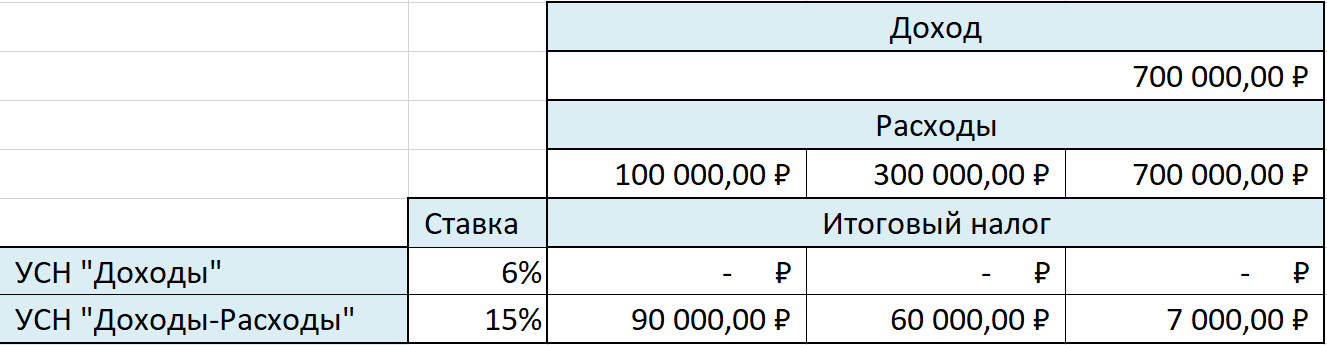

Доходы 700 т.р.

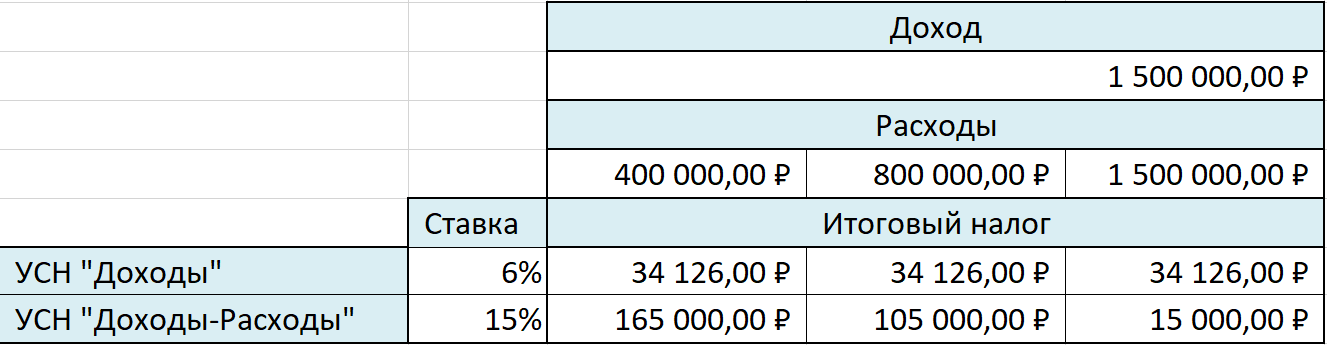

Доходы 1 500 т.р.

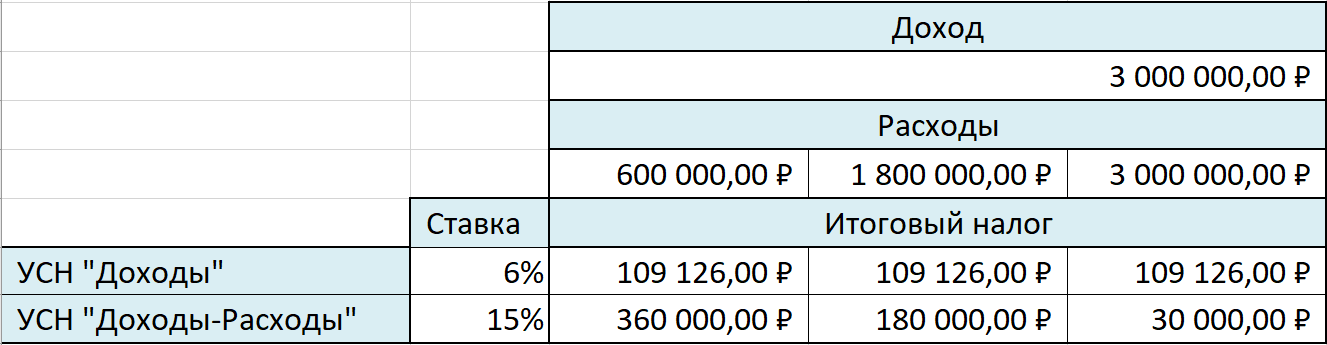

Доходы 3 млн.р.

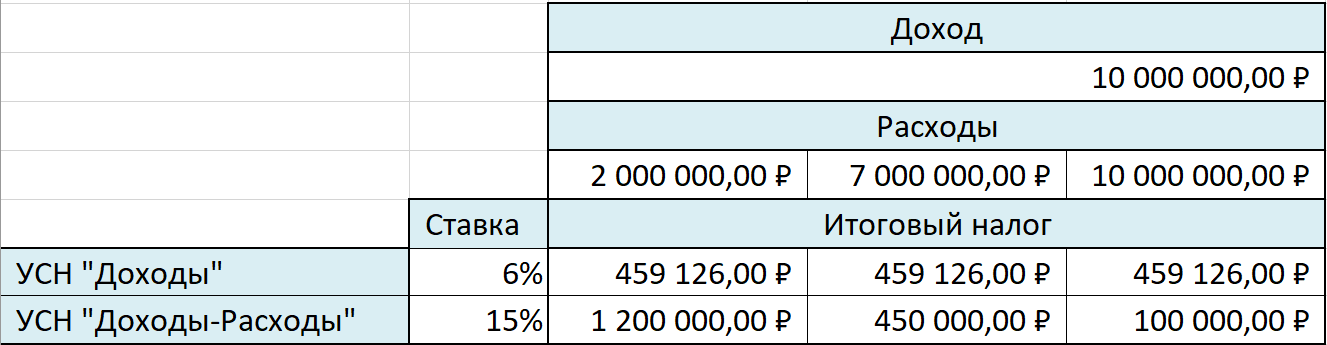

Доходы 10 млн.р.

Доходы 100 млн.р.

Рассчитать налог УСН с выводом декларации УСН вы можете с помощью нашего бесплатного калькулятора.

Пример УСН с работниками и без

Пример без работников:

На живом примере это выглядит так, за год: Доход ИП - 700 000 р. Налог (расчет налога точнее) с дохода 6% - 42 000 руб. Взнос ИП в 2022 году составил 43 211 руб. Т.е. ИП уменьшает расчет налога на этот взнос, итоговый налог 0 руб.

При УСН "Доходы расходы" налог будет зависеть от расходов и составит от 7 000(минимальный) до 97 983 руб.

Пример с работниками:

Если у ИП есть работники то расчет выглядит так: Доход ИП - 1 400 000 р. Налог (расчет налога точнее) с дохода 6% - 84 000 руб. Взнос ИП + работников в 2022 году составил 103 211 руб. Т.е. ИП уменьшает расчет налога на этот взнос и итоговый налог 42 000 руб.

При УСН "Доходы расходы" налог будет зависеть от расходов и составит от 14 000(минимальный) до 201 933 руб.

C помощью онлайн-бухгалтерии можно сформировать КУДИР и декларацию УСН и отправить через интернет.

На что обратить внимание при выборе упрощенки.

Доходы

Если вы организация и ваш доход ниже 1 млн. или вы ИП без работников и ваш доход ниже 2 млн. в год то выбор очевиден это УСН "Доходы".

Большинство из тех кто выбирают доходы-расходы имеют большие доходы.

Расходы

По общему правилу УСН "Доходы-расходы" выгоднее когда расходы более 60% от доходов. Особенно при больших оборотах.

Работники

Большой штат - большие расходы. Чем больше сотрудников тем выше шанс что УСН Расходы выгоднее.

Торговый сбор и НДС иностранных компаний

Торговый сбор и НДС при работе с иностранными контрагентами можно включить в состав расходов на УСН.

Уплата других налогов на УСН

НДС

Организации и ИП на УСН не платят НДС. Но есть несколько ситуаций, в которых НДС придется уплатить (то есть выступить в роли налогового агента по НДС):

- Покупка товаров, услуг, работ заграницей (п.5 ст. 346.11 НК РФ, п.1 ип.2 ст. 161 НК РФ).

- Аренда или покупка государственного или муниципального имущества (п.3 ст. 161 НК РФ).

- Проведение операций по договору простого товарищества, совместной деятельности или доверительного управления имуществом (п.2 ст. 346.16 НК РФ ист. 174.1 НК РФ).

- Посредничество.

- При выдаче покупателю счета-фактуры с указанием НДС (пп.1 п.5 ст. 173 НК РФ).

НДС при УСН можно выставлять партнерам добровольно (многим партнерам это нужно для уменьшения НДС). Для этого нужно оформлять все бумаги как при ОСНО: счет-фактуру и выделять в платежке. Минус НДС при УСН - нельзя принять НДС к вычету. И даже многие налоговые требуют этот НДС включить в состав доходов. Однако законодатели сделали большой шаг и с 1 января 2016 в подпункт 22 пункта 1 статьи 346.16 НК добавили фразу, однозначно говорящую о том, что НДС в доходы при УСН не включается.

НДС на упрощенке не надо включать ни в доходы, ни в расходы (С 2016 года это правило прописано в 1 ст. 346.16 НК РФ). В отличии от ОСНО, при УСН вычесть из "входного" НДС "исходящий" невозможно.

НДС уплачивается и сдается ежеквартально до 25-го числа (января).

Налог на имущество

По общему правилу налог на имущество не платят с того имущества, которое используют в предпринимательской деятельности облагаемой УСН.

C 1 января 2015 года налог на имущество обязаны платить на УСН с офисных и торговых центров, когда в расчет берут кадастровую стоимость.

Когда можно выбрать/сменить УСН

- В момент регистрации бизнеса (ИП/организации).

- В течении 30 дней после регистрации бизнеса.

- Со следующего календарного года. Подав заявление до 31 декабря.

- Закрыть бизнес и снова открыть с нужным УСН. При этом в случае налоговой экономии от данного маневра налоговая вправе отказать в переходе на УСН.

Недостатки УСН

- Есть некоторые ограничения для применения (до 100 работников, до 150 млн и пр.).

- Хотя можно выставлять счета-фактуры с НДС добровольно но нельзя принимать НДС к вычету. Это делает упрощенку менее привлекательной перед ОСНО, когда партнерам нужен НДС. Например, при оптовой торговле.

- В отличии от ПСН и налога на самозанятых всегда нужен ККМ.

- В отличии от ОСНО (как для ИП, так и для организаций) список расходов, на которые можно уменьшить налогооблагаемую базу, ограничен.

- ИП не может применять профессиональные, имущественные, социальные вычеты (в отличии от ОСНО). Например, если ИП купит квартиру, то имущественный вычет по УСН до 2 000 000 рублей он применить не сможет.

- В отличии от ПСН и налога на самозанятых нужно вести учет доходов, и, возможно расходов.

Сравнительная таблица УСН Доходы и Доходы минус расходы

| Критерии оценки | УСН | |

|---|---|---|

| Доходы | Доходы, уменьшенные на величину расходов | |

| Ставка налога | От 1 до 6% | От 3 до 15% |

| Ограничения применения | "Организации, имеющие филиалы и (или) представительства Банки Страховщики Негосударственные пенсионные фонды Инвестиционные фонды Профессиональные участники рынка ценных бумаг Ломбарды Организации, занимающиеся игорным бизнесом Организации, являющиеся участниками соглашений о разделе продукции Организации, у которых численность наемных работников более 100 чел. Организации, у которых доход за год свыше 150 млн. руб. Организации, у которых стоимость основных средств более 150 млн. руб. Организации, в которых доля участия других организаций более 25%." | |

| Виды деятельности | Без ограничений, кроме указанных выше | |

| Объект налогообложения | Доходы | Доходы, уменьшенные на величину расходов |

| Налоговая база | Полученный доход | Сумма полученного дохода за вычетом понесенных расходов |

| Отчетный период | Первый квартал, полугодие, 9 месяцев | |

| Уплата авансовых платежей и представление деклараций (расчетов) по итогам отчетных периодов | Авансовые платежи уплачиваются ежеквартально Авансовые расчеты не представляются | |

| Налоговый период | Календарный год | |

| Представление налоговой декларации по итогам налогового периода | по итогам года | |

| Срок уплаты налога | не позднее 31 марта года, следующего за налоговым периодом | |

| Ведение бухгалтерского учета и представление бухгалтерской отчетности в налоговый орган | Ведется и представляется 1 раз в год,в соответствии с № 402-ФЗ от 06.12.2011 | |

| Налоговый учет | Ведется книга учета доходов и расходов | Ведется книга учета доходов и расходов Установлен закрытый перечень учитываемых расходов |

| Льготы и преференции | нет | могут быть установлены налоговые ставки от 5 до 15 % |

| Уменьшение суммы исчисленного налога | Не более чем на 50 % на сумму уплаченных взносов в ПФР, ФСС, ФФОМС | Нет |

| Возможность совмещения с иными режимами налогообложения | с ЕНВД | |

| Переход на иную систему налогообложения | "Добровольно - по окончании текущего налогового периода с начала следующего календарного года В обязательном порядке - на ОРН с начала квартала, в котором было утрачено право применения УСН" | |

| Возврат на данную систему налогообложения | Не ранее чем через год после утраты права применения УСН | |

| Применение контрольно-кассовой техники (ККТ) | Обязательное (кроме случаев выдачи БСО) | |

Общий итог

Упрощенка, в которой можно учесть расходы, выгодна крупным компаниям с постоянными расходами и желательно бухгалтером для учета этих расходов.

Можно применить такую хитрость. Если в первый год много расходов применять "Доходы-расходы" а затем перейти на "Доходы".

Общий итог: Если доходы менее 2-3 млн рублей проще и выгоднее УСН "доходы".

C помощью онлайн-бухгалтерии можно сформировать КУДИР и декларацию УСН и отправить через интернет.

См.также наш бесплатный калькулятор УСН + Ecxel декларация..

vk группа

Ответы@Mail.ru

Дзен