Калькулятор фиксированного платежа ИП

Ввод данных

Необходимо оплатить

Расчеты меняются автоматически!

Закрыть

| Налоговый режим | Уменьшение налогов на страховой взнос (доход ₽ и страховой платёж) | |

|---|---|---|

| Без работников | С работниками | |

| УСН "доходы-расходы" и ПСН | ₽ * 6% = ₽ - ₽ (стоимость страхового платежа до 100%) = ₽ налог. | ₽ * 6% = ₽ - ₽ (стоимость страхового платежа до 50%) = ₽ налог. |

| УСН "расходы" и ОСНО | Могут включить фиксированного взноса ₽ в состав расходов | |

Подробные расчёты

ПФР (ОПС)

- Полные месяцы. Стоимость года ₽ ÷ 12 × полные месяцы = ₽

- Итоговая сумма: ₽

Расчёт калькулятора за год:

Мед.страх (ФФОМС)

- Полные месяцы. Стоимость года ₽ ÷ 12 × полные месяцы = ₽

- Итоговая сумма расчёта: ₽

Расчёт за год:

|

Инструкция

- В калькуляторе расчёты автоматические. Цифры и график меняются сервисом сразу.

- Можно выбрать любой период расчёта от 2014 до 2024 г. Калькулятор суммирует разные периоды, даже если выбрано несколько лет.

- Сервис строит диаграмму онлайн. Она рассчитывает соотношение стоимости целого года и периода в процентах и рублях.

- Далее в нашем сервисе представлен расчет уменьшение (вычет) различных налоговых режимов для бизнеса предпринимателя.

Как оплачивать взнос ИП

- Через сайт налоговой. Раздел уплаты налогов и пошлин. Регистрация в сервисе не нужна.

- C помощью сервиса онлайн бухгалтерии. Там же есть калькулятор расчёта взносов. По соотношению цена/надёжность считаю лучшей эту 409 р/мес. Там есть бесплатный период на месяц (а для новых ИП - год). Бухгалтерия сама рассчитает и налоги, и взносы.

- Если есть р/с, то можно через него.

- Через интернет-банк. Например, Модульбанк один из самых удобных.

- Можно сочетать эти способы или использовать любой из них в любом порядке.

- С 2023 г. появился еще один более сложный способ. У всех появились ЕНП (см КБК ниже). А затем уведомить налоговую заявлением (через сервис сайта ФНС электронной подписью) о том что бы платеж зачли.

Сколько времени хранить платёжки страховых взносов ИП? В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

КБК 2024 г.

для оплаты расчётов через ЕНП+заявление:

Вычеты в 2024 году можно применять (всю сумму сразу) в не зависимости уплачены взносы или нет. Поэтому их можно оплатить в конце года.

| Взносы | Сумма | КБК |

|---|---|---|

| пополнить свой ЕНП | не ограничено | 18201061201010000510 |

Автоматический расчет УСН, платежей, зарплатных налогов (РСВ, ПФР, ФСС) с отправкой через интернет. От 409 ₽/месяц.(реклама)

Уменьшение налогов на фиксированный взнос

Рассчитать УСН и вычеты ПФР поможет Excel-файл калькулятор с формулами.

| Налоговый режим | ИП без работников | ИП-работодатели |

|---|---|---|

| УСН (объект налогообложения «доходы») | Уменьшают до 100%. Уменьшить единый налог УСН можно на всю сумму уплаченных страховых взносов в фиксированном размере . | Уменьшают до 50%. Уменьшить единый налог (по ссылке калькулятор) можно не более чем на 50 процентов. К вычету принимаются взносы бизнесмена, уплаченные предпринимателем за наемных сотрудников и на собственное страхование (подп. 1 п. 3.1 ст. 346.21 НК РФ) |

| Платеж предпринимателя может быть использован весь и сразу независимо от уплаты фактической (с 2024 года) .С 2024 года 1% ПФР пойдет в оплату только в 2025 году, при этом не важно когда он был уплачен. В расчетнике страховых взносов предпринимателя можно выбрать любой период онлайн. У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР и делить его по кварталам. Воспользуйтесь калькулятором упрощенки в Эксель(xls) со взносами ИП. В калькуляторе уже готов 2023 и 2024 г. с дополнительным страховым взносом ИП. | ||

| УСН (объект налогообложения «доходы минус расходы») | Включают в расходы. Уменьшить базу УСН можно на всю сумму уплаченных страховых взносов (п. 4 ст. 346.21 и подп. 7 п. 1 ст. 346.16 НК РФ). | |

| Самозанятые | Не платят страховые взносы. С 2019 г. предприниматели вправе применять НПД для самозанятых. На время применения этого налога ИП вправе не платить страховые взносы ИП, но и стаж идти не будет) (ч. 1 ст. 15 Закона № 422-ФЗ ).Самозанятые могут платить взносы добровольно, они равны сумме взносов на данном сайте. | |

| Патент | Уменьшают до 100%. Уменьшить ПСН можно на всю сумму уплаченных страховых взносов в фиксированном размере . | Уменьшают до 50%. Уменьшить Патент можно не более чем на 50 процентов. В расчёте к вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников и на собственное страхование (ст. 346.51 п.1.2. НК РФ). |

| ОСНО | Включают в расходы. Предприниматели на ОСНО имеют право включить фикс.платеж в состав расходов НДФЛ (ст. 221 НК РФ). | |

Автоматический расчет УСН, платежей, зарплатных налогов (РСВ, ПФР, ФСС) с отправкой через интернет. От 409 ₽/месяц.(реклама)

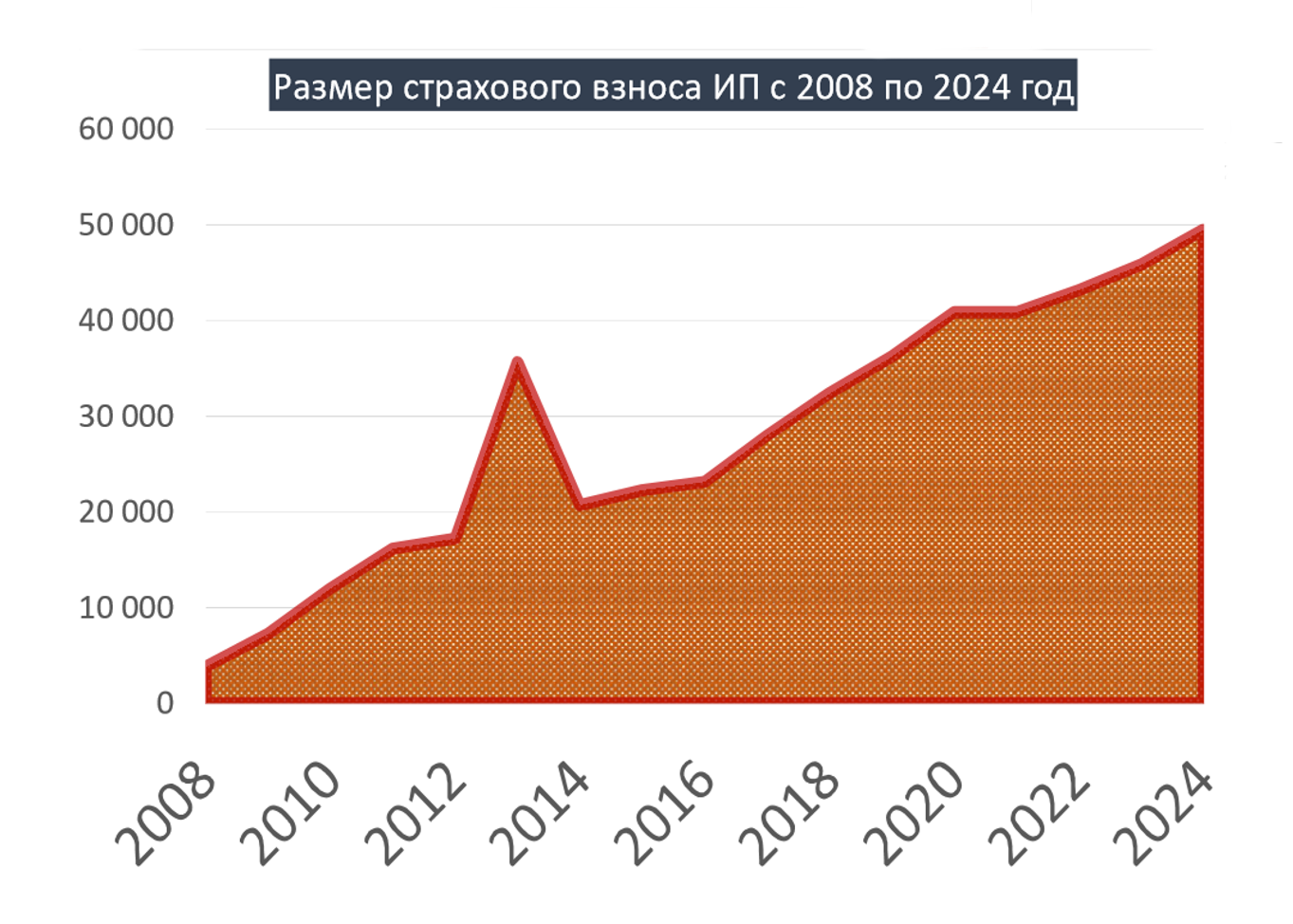

Размер страхового взноса ИП

С 2018 г. размер страхового года для бизнеса прописывают напрямую по усмотрению Госдумы в НК и он более не зависит от экономических показателей МРОТ или инфляции.

Отчётность по фиксированному взносу ИП подавать не нужно.

Срок платежа в пенсионный с 1 января по 31 декабря отчетного периода. Срок уплаты дополнительного 1% с 1 января текущего года до 1 июля следующего года.

Можно платить взнос частями. Например, при при УСН желательно платить поквартально, чтобы из налога вычитать.

При неуплате страхового платежа ИП в ПФР в срок предусмотрена пеня в размере 1/300 умноженная на ставку рефинансирования в день.

В 2022 г. 43 211 руб(+5,7%)

В 2023 г. 45 842 руб(+6,1%)

В 2024 г. 49 500 руб(+8%)

Может ли ИП вообще не платить УСН? Какой доход должен быть при таком расчёте у ИП?

Да это возможно, но только для ИП которые не нанимают сотрудников на УСН 6%. Они вправе делать вычет до 100%

Год | Доход, до которого налог УСН составляет 0 рублей. |

|---|---|

| 2022 | 720 183₽ в год / 60 015 ₽ в мес. |

| 2023 | 764 033₽ в год / 63 669 ₽ в мес. |

| 2024 | 825 000₽ в год / 68 750 ₽ в мес. |

Т.е. при доходе 825 000₽ налог УСН 6% составит 49 500 ₽ как и сумма взноса ИП. Поэтому можно сделать вычет и налог составит 0 рублей при любом обороте ИП 825 000 ₽ или менее.

Статья 113 НК РФ о трёхлетнем сроке исковой давности на ПФР не распространяется! По таким взносам требование об уплате стразовых взносов ИП предъявляется "не позднее трех месяцев со дня выявления недоимки"(ст. 70 НК РФ). Недоимку могут выявить за любой период ведения бизнеса. Поэтому платежки храните всю жизнь.

Если я ИП и одновременно наёмный работник в другой организации, могу ли я не платить взносы ПФР как ИП? Страховые взносы ИП платить нужно будет и там и там. Налоги и взносы ИП и наёмного работника никак не связаны и льгот нет.

При таких доходах или меньше ИП без работников всегда выгоднее УСН "доходы" для бизнеса, т.к. тогда налог просто не платится. В отличии от ОСНО, ПСН.

Дополнительный процент ИП

Взнос 1% с дохода свыше 300 тысяч рублей максимум составит 277 571 рубль в 2024 г. Максимальный платеж ИП в 2024 г.: 49 500 + 277 571 = 327 071 рубль. Калькулятор страховых взносов учитывает этот максимум.

В 2023 г. страховой взнос составит: 45 842 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж для бизнеса будет: 8 * 36 723 = 293 784 руб (в 2023).

В калькуляторе есть возможность посчитать дополнительный процент онлайн.

Те, кто опоздает с отчетностью по доходам (в налоговую), должны произвести расчёт и заплатить исходя из 8 МРОТ взносы в ПФР и налоговая вправе арестовать счета.

Два варианта перечисления 1% ПФР

Для дополнительного 1% в ПФР (он идет только на страховую часть, в ФФОМС не надо его): есть 2 варианта при УСН "Доходы"

1) Перечислить 1% страхового взноса ИП до 31 декабря 2023 г. и уменьшить налог УСН за 2023 г. (См. Письмо Минфина от 21 февраля 2014 г. N 03-11-11/7511)

2) Перечислить 1% страхового взноса ИП в период с 1 января по 1 июля 2024 г. и уменьшить налог УСН за 2024 г. (См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029)

С 2024 года 1% ПФР пойдет в оплату только в 2025 году, при этом не важно когда он был уплачен.

Также посчитать взносы и сформировать квитанции/платёжки можно с помощью онлайн-бухгалтерии

Рассчитать УСН и вычеты ПФР поможет Excel-файл калькулятор с формулами.

Этот 1% не относится к фиксированной части ИП и в законе не сказано, что его (или эти 300 000) нужно уменьшать пропорционально (ст.430 п.1 пп.1). Т.е. даже, если ИП начал бизнес не сначала г. - вычет всё равно 300 000 рублей.Таблица по которой считают дополнительный 1% (при различных налоговых режимах)

|

Доход |

Закон |

|---|---|

|

Основание: часть 8 статьи 14 Федерального закона от 24 июля 2009 г. № 212-ФЗ в редакции Федерального закона от 23.07.2013 № 237-ФЗ. Если вы применяете в бизнесе две или три системы(например, УСН+ЕНВД) то доход по этим системам нужно брать в сумме по всем системам. |

|

|

ОСНО (доходы от предпринимательской деятельности) |

|

|

Доходы облагаемые НДФЛ. Исчисляются в соответствии со ст.227 НК РФ Однако расходы можно учитывать на основе этого постановления КС. Также при расчете для исчисления 1% можно учитывать профессиональные налоговые вычеты (Письмо Минфина России от 26.05.2017 N 03-15-05/32399) |

Декларация 3-НДФЛ; п. 3.1. Лист В. При этом расходы не учитываются. Строка 060 декларации 3-НДФЛ |

|

УСНО |

|

|

Доходы, облагаемые Единым налогом. Исчисляются в соответствии со ст.346.15 НК РФ Для УСН доходы - стр. 113 Калькулятора декларации УСН. Для УСН "доходы-расходы" - стр. 213 Калькулятора декларации УСН. Последние письма говорят о том, что 1% доп взносов нужно делать расчет только от доходов (письмо Минфина от 12.02.2018 № 03-15-07/8369) (письмо ФНС от 21.02.2018 № ГД-4-11/3541) (письмо ФНС от 21.01.2019 № БС-4-11/799. |

Итог графы 4 КУДИР. При этом расходы не учитываются. У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР. Воспользуйтесь этой автоматизированной формой калькулятора упрощенки в Эксель. В калькуляторе есть все периоды с учётом дополнительных взносом ИП. |

|

Патентная система |

|

|

Потенциально возможный доход. Исчисляется в соответствии со ст.346.47 и 346.51 НК РФ |

Выручка, от которого считается стоимость патента. При этом расходы не учитываются. |

|

ЕСХН |

|

|

Доходы, облагаемые ЕСХН. Исчисляются в соответствии с п.1 ст.346.5 НК РФ |

Итог графы 4 КУДИР. При этом расходы не учитываются. |

Если ИП было закрыто и открыто в одном и том же году?

Тогда периоды считают отдельно, как не связанные. Т.е. на один период даётся вычет 300 т.р. и на второй период работы ИП тоже дают вычет 300 т.р.(Письмо Минфина от 06.02.2018 № 03-15-07/6781). Однако мы не рекомендуем этой лазейкой пользоваться специально. Максимум вы получите 3000 р а за вычетом всех пошлин и то 1500 р. Времени и нервов потратить в десятки раз больше.

См статью: Возврат индивидуальным предпринимателем личных взносов ИП за прошлые годы.

Пример при выручке 1 000 000 рублей и 49 500 руб ПФР: оплатить до 25 декабря 2024 г. (это при любом обороте). Плюс 1% от разницы (1 000 000 - 300 000) = 7 000 руб дополнительно оплатить с 1 января 2024 г. до 1 июля 2025 г. на страховую часть ПФР.

Также посчитать этот процент можно с помощью этого сайта

Возврат страхового взноса ИП

Вы можете вернуть фиксированный платеж ИП если:

- По ошибке заплатили больше

- Если вам насчитали максимум при несданной декларации

- Если вы не учитывали расходы при ОСНО и УСН доходы-расходы

Фиксированный взнос и работа по найму

Вы обязаны платить фиксированные взносы в ПФР даже если за вас взносы платит работодатель в рамках трудового или гражданско-правого договора. Этот вопрос не спорный с законодательной точки зрения и шансы оспорить его через суд нулевые. Смотрите Письмо Минфина России от 19.02.2019 № 03-15-05/10358.

Добровольные взносы в ФСС предпринимателю платить не имеет смысла если вы работаете по найму.

Право не платить

Это право есть только при нулевом доходе, поэтому смысла от него почти нет.

Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, не исчисляют и не уплачивают страховые взносы на обязательное пенсионное страхование и обязательное медицинское страхование за периоды, указанные в пунктах 1 (в части военной службы по призыву), 3, 6 - 8 части 1 статьи 12 Федерального закона от 28 декабря 2013 г. N 400-ФЗ "О страховых пенсиях", а также за периоды, в которых приостановлен статус адвоката и в течение которых ими не осуществлялась соответствующая деятельность (бизнес).(п.7 ст. 430 НК Глава 34 Страховые взносы)

Теперь смотрим 400-ФЗ ст.12 Закона о страховых пенсиях:

1) период прохождения военной службы, а также другой приравненной к ней службы

3) период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности;

6) период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

7) период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

8) период проживания за границей супругов работников, направленных на госслужбу, но не более пяти лет в общей сложности;

Однако, можно не платить только если в вышеуказанные периоды предпринимательская деятельность не осуществлялась (доходы 0 рублей) (ст. 430 п.8 НК РФ). Необходимо представление документов, подтверждающих отсутствие деятельности в указанные периоды. Как вы понимаете проще просто закрыть ИП.

Для такого освобождения необходимо предоставить Заявление об освобождении от уплаты страховых взносов(pdf, 615 кб.) (Письмо ФНС России от 07.06.2018 N БС-4-11/11018@ "О рекомендуемой форме Заявления").

Льготы для пострадавших отраслей от коронавируса для 2020 г.

Взнос в ПФР для из перечня и составит не 32 448 ₽, а 20 318 ₽ - только для 2020 г.. Корректировки есть в калькуляторе страховых взносов онлайн.

Льгота только для взноса в ПФР (ОПС). Расчёт взноса в ФФОМ (ОМС) также составит полные 8 426 ₽.

С помощью этого онлайн-сервиса можно вести налоговый учет на УСН и ЕНВД, формировать платежки, 4-ФСС, Единый расчет, подавать любую отчетность через интернет и пр.(от 325 р/мес.). 30 дней бесплатно. Для вновь созданных ИП сейчас первый год на тарифе Премиум в подарок(бесплатно).

vk группа

Ответы@Mail.ru

Дзен