Налоги ИП в 2024 году: калькулятор по доходам

Налоговые режимы ИП: калькулятор

| Налоги ИП | Расчет налогов ИП 1 000 000₽ доход |

|---|---|

НПД (Самозанятые)

ставка 4% с ФЛ 6% с ЮЛсотрудников до 0👨💼доходы, млн. до 2,4💰отчетность нет |

0₽ взнос ПФР ИП 40 000₽ налог с физлиц или 60 000₽ налог с юрлиц |

ПСН (Патент)

ставка 0% (каникулы) - 6%сотрудников до 15👨💼доходы, млн. до 60💰отчетность 1. КУДИР |

56 500₽ страховые взносы

3 500₽ налог ПСН с вычетом 60 000₽ всего платежей |

АУСН

ставка 8% дох и 20% дох-расхсотрудников до 5👨💼доходы, млн. до 60💰отчетность нет |

0₽ страховые взносы 80 000₽ налог АУСН |

УСН и ЕСХН

сотрудников до 130👨💼доходы, млн. до 265,8💰отчетность 1. Декларация УСН и расчет квартальный 2. КУДИР |

56 500₽ страховые взносы 3 500₽ налог УСН с вычетом 60 000₽ всего платежей |

ОСНО

|

56 500₽ страховые взносы 200 000₽ НДС 50 000₽ налог НДФЛ ИП с учетом расходов 306 500₽ всего платежей |

*Приблизительные расчеты налогов ИП по доходам и работникам. Для УСН и АУСН расчеты для объекта "Доходы".

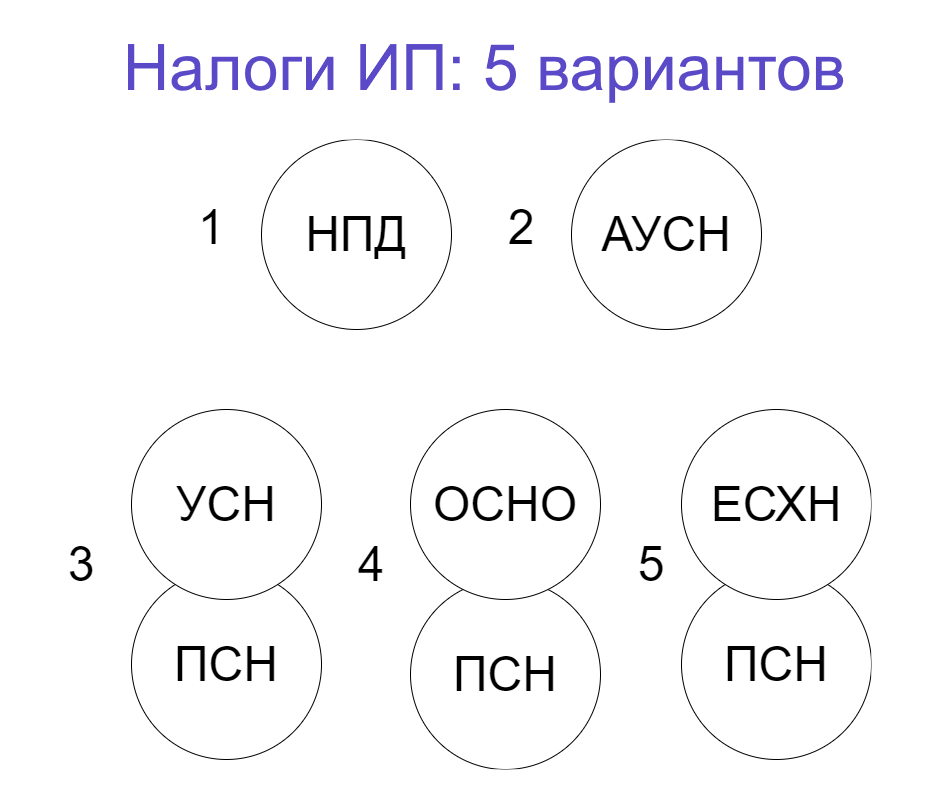

Предприниматель может выбрать следующие налоговые режимы (один из): НПД, АУСН, УСН, ЕСХН или ОСНО. ПСН (патент) он может приобрести как дополнение к УСН, ЕСХН или ОСНО.

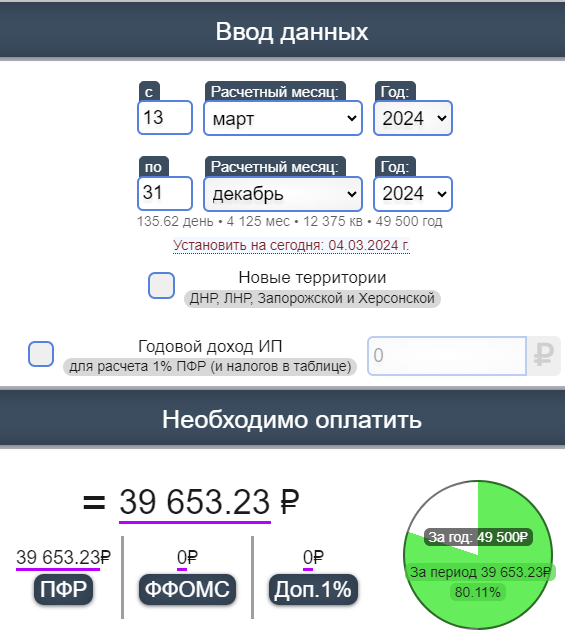

Страховой взнос ИП (ПФР)

Взнос ПФР платят все ИП (кроме самозанятых, НПД). Даже если доход 0₽ платить нужно. Этот налог ИП для пенсионного стажа бизнесмена.

Точно рассчитать все взносы ИП поможет простой калькулятор:

Сроки

- до 09.01.2025 года основной 49 500₽.

- до 01.07.2025 года дополнительный +1% от суммы доходов свыше 300 000₽.

Необходимо пополнить ЕНП на данные суммы до этих дат. Платёж пройдет списанием сумм с ЕНП в указанные даты. Заранее платить взносы теперь не нужно.

Вычет

Можно уменьшить некоторые налоги ИП (УСН, ПСН, ОСНО) на сумму страхового взноса.

- налоги за 2024 год на основной 49 500₽.

- налоги за 2025 год на дополнительный +1% от суммы доходов свыше 300 000₽.

Принять к налоговому вычету предпринимательские страховые взносы можно без предоплаты.

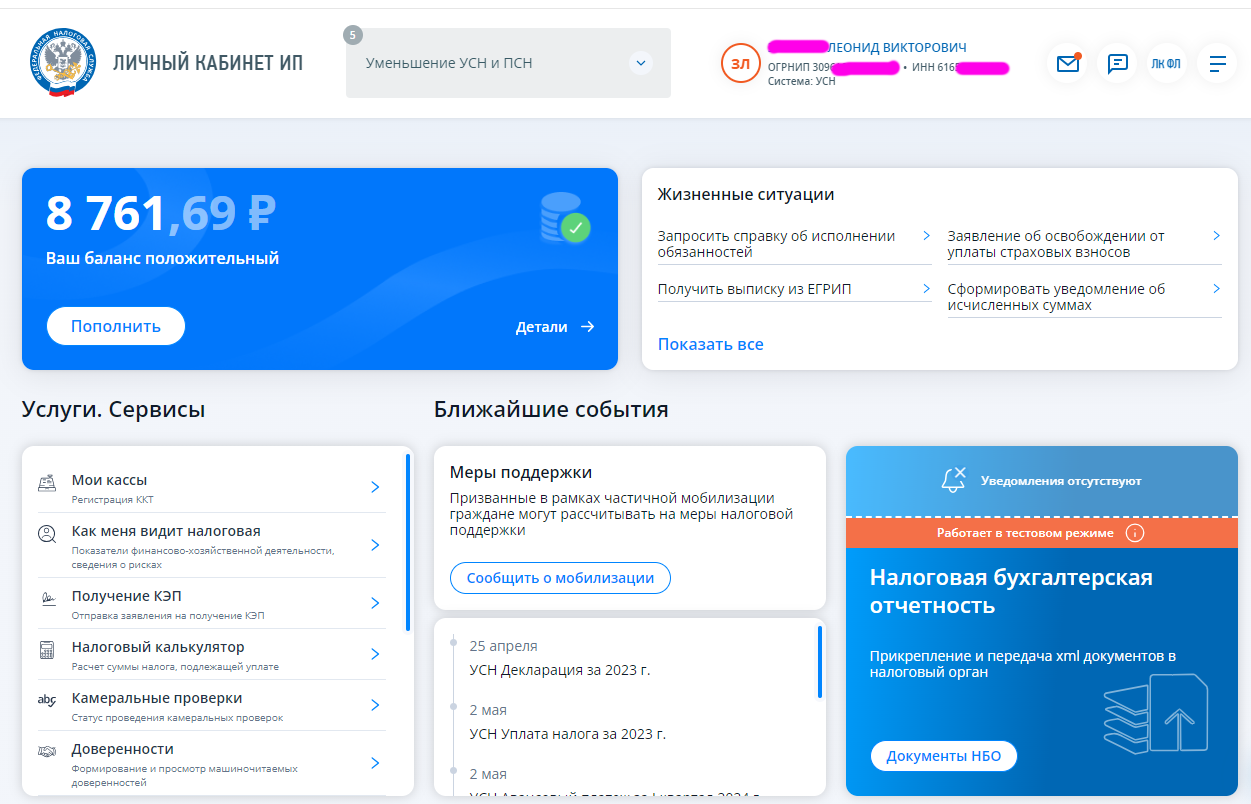

Личный кабинет ИП

Посмотреть на свой кошелёк (ЕНП) и задолженность можно в личном кабинете ИП на сайте ФНС. Мы всем рекомендуем там зарегистрироваться

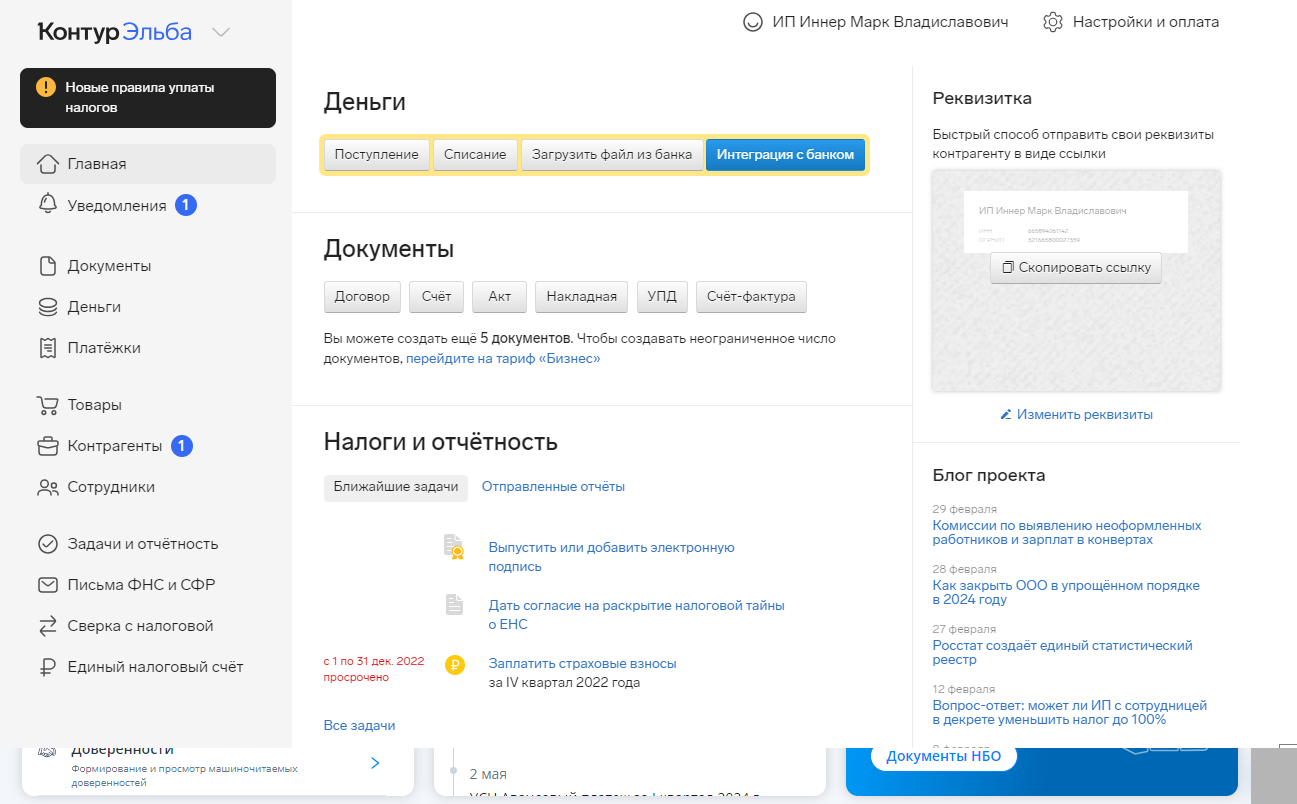

В Личном кабинете ФНС налоги не рассчитываются! Вам необходимо их рассчитывать самостоятельно, либо завести интернет-бухгалтериюм.

Другие отчеты

В Росстат нужно отчитываться всем предпринимателям но только в 2026 году. Выборочно некоторые ИП подают отчетность чаще. Проверить себя по ИНН можно здесь.

vk группа

Ответы@Mail.ru

Дзен